I Norge har vi de siste årene hatt en enorm prisvekst i boligmarkedet, noe som har gjort at mange husholdninger nå sliter med høy gjeld. I tillegg er det en annen gjeldspost som vokser raskt på landsbasis og som er den dyreste formen for gjeld – nemlig forbruksgjeld. Selv om forbruksgjelden for øyeblikket kun utgjør 3% av husholdningens totale gjeld, er det fortsatt grunn til bekymring.

Forbruksgjelden øker

Når ordet “velvære” blir brukt er det ofte assosiert med Norge og våre gode levekår. I tillegg har vi ordet “hygge” som er et unikt uttrykk i vårt land. Til tross for både velvære og hygge er det sprekker å finne i porselenet. Nordmenns forbruksgjeld økte kraftig i 2016.

Årets vekst i Bank Norwegian bekrefter dette med en utlånsvekst på 31% etter tre kvartaler i fjor. Antall nye såkalte «forbruksbanker» det siste året bekrefter den økende appetitten for forbrukslån i norske husholdninger, samt den økende villigheten til å låne ut.

Ekspertene bekymret

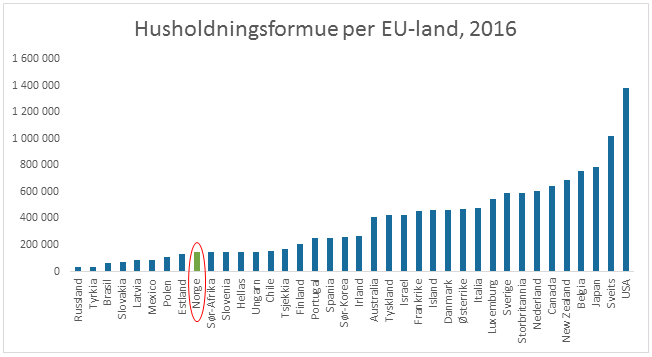

Ifølge OECD Better Life Index ligger Norge lavt plassert når det kommer til nettoformue (formue minus gjeld) – som sett på grafen under. Årsaken til den lave nettoformuen ligger i den enorme gjeldsveksten vi har sett, og er en trend ekspertene bekymrer seg over. Foreløpig er styringsrenten på et lavt nivå, men dersom renten øker kun med noen få prosentpoeng vil mange nordmenn ende opp med svært trang økonomi, når gjelden er så høy som den er nå. Til tross for at det er boliggjelden som dominerer gjeldstallene i Norge, kan ikke forbruksgjelden bli nedprioritert lenger. Med renter på nærmere 15-20% for forbrukslån og kredittkortgjeld, sammenlignet med boliglån som ligger på 2-3% vil vekst i denne gjeldsposten gjøre norske husholdninger svært sårbare for rentehevinger.

Med dyr gjeld følger også en enda dyrere gjeld hvis du havner hos et inkassoselskap for å ikke ha betalt de månedlige terminbeløpene dine. Dermed seiler disse gjeldspostene opp som de viktigste regningene du betaler hver måned, slik at du ikke ender opp hos et inkassoselskap som kan doble kostnadene på lånet ditt.

Unngå namsmannen

Selv om forbrukslån ikke krever sikkerhet i form av pant av eiendom eller andre eiendeler, kan gjeldsproblemer føre til tvangsinnkreving fra namsmannen. Dette skjer når inkassoselskapene mislykkes i å få folk til å betale tilbake frivillig. I slike tilfeller kan namsmannen ta pant i eiendommer, biler og andre eiendeler. Beløp kan også automatisk bli trukket fra lønn og trygd for å dekke gjelden. Dette høres dramatisk ut, men sannheten er at tvangsinnkreving skjer hyppigere i Norge for hvert år som går. For å ikke havne i en slik situasjon har vi satt opp en liste med tips som vil gjøre deg bedre rustet til å håndtere gjelden din på en fornuftig måte.

Tips for håndtering av gjeld

- Lag et budsjett

Få oversikt over alle utgifter og se om du kan spare penger hver måned som i stedet kan brukes til å tilbakebetale gjeld.

- Ikke ta opp gjeld du ikke har råd til å betjene

Vær sikker på at lånesummen du vurderer å låne er verdt summen du til slutt må betale tilbake. Vær også oppmerksom på hvilken retning styringsrenten er på vei, siden renter kan forandres gjennom lånets løpetid. Dermed kan banken øke renten dersom de mener det er fornuftig, med krav om at du varsles noen uker i forveien.

- Vit hva du signerer på

Som kunde har du både rettigheter og plikter. Den lille skriften i kontrakten er like gjeldende som hovedpunktene i kontrakten. På samme måte dekker avtalevilkårene betingelsene for lånet. Ved å lese og forstå vilkårene kan du unngå ubehagelige overraskelser og få oversikt over hva du kan og ikke kan gjøre med lånet.

- Prioriter den dyreste gjelden først

Dette betyr ikke nødvendigvis den største gjelden, men den gjelden som vil koste deg mest penger før den er tilbakebetalt. Du bør betale minimumsbeløpet på alle lånene du har, utenom det dyreste lånet, som du prioriterer å betale tilbake. I mange tilfeller vil det være kredittkortgjeld og forbrukslån som bør tilbakebetales først.

- Finn ut om du kan spare penger på refinansiering

Dersom du har mange smålån eller kredittkortgjeld kan du få orden på økonomien ved å samle smålånene under ett lån. Dette kalles refinansiering og sørger for at du kun må betale gebyr på det nye lånet. I noen tilfeller kan refinansiering også forbedre rentevilkårene.